巴西一直都是中国工程机械企业在海外的主战场之一,2024年巴西工程机械市场需求预计将继续增长,整体销量有望提升约6%。

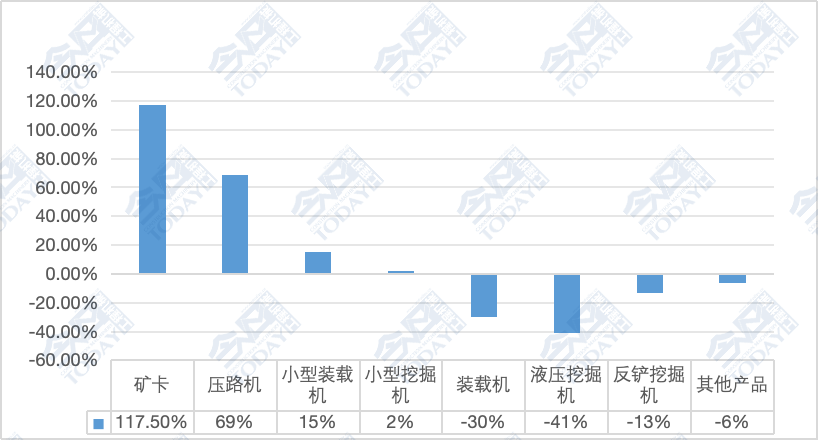

根据巴西建筑和采矿技术协会统计,2023年巴西矿卡销量增长117%、压路机销量增长69%、小型装载机销量增长15%、小型挖掘机销量增长2%;装载机销量下滑30%、液压挖掘机销量下滑41%、反铲挖掘机销量下滑13%,其他产品销量下滑6%左右。2022年共销售设备60300台,2023年销售52400台,2023年巴西工程机械销量比2022年下降13%。

对于2024年市场走势,巴西建筑和采矿技术协会调研的76%受访者认为工程机械市场需求会有所增长,工程机械整体销量将增长6%左右。索布拉特玛公司的市场调查数据显示,2024年土方工程市场发展前景良好,预计设备销量将增长约7%,达到3.3万多台。同时该研究预计,2024年巴西建筑机械销售额将增长6%,起重机和升降平台的销售量将分别增长20%和11%。这充分反映了各方对于建筑和采矿设备、混凝土和沥青行业、起重机和零部件,以及人力和服务行业的强烈信心。

巴西是南美最重要的工程机械市场,即使面临疫情的严峻挑战,销量还是连续三年上涨。巴西矿产资源丰富,铁、煤、铝土、锰、铜、镍、金等的储量位居世界前列。2022年巴西铝土矿资源储量达到27.9亿吨,占全球总储量约9%的比重,位列第四。2022年巴西已探明的锂矿资源储量超过25万吨,占全球锂矿资源总储量的1%。巴西已探明铁矿石储量333亿吨,占世界的9.8%,居世界第五,产量第二。同时巴西石油煤炭储量也十分丰富,煤矿储量230亿吨,石油储量约36亿桶,还有相当于15亿桶石油的油页岩,天然气储量1330亿立方米。巴西已探明的铝土矿2亿吨,镍20亿吨,还有大量的钨、锡、铅等稀有金属矿。铌矿探明储量已达455.9万吨,按目前全球消费量计算,足以供应全球市场800年。

不过业内人士认为,巴西矿业产值在国内生产总值中的占比尚不及世界矿业大国平均水平,还有很大的发展潜力。随着国际有色金属板块期货价格大涨,巴西将会采购更多大型设备用于矿山开采。建筑业的复苏也将带动相关工程机械的销售。为了刺激疫情后的经济表现,巴西各级政府加大对基础设施建设的关注力度,提出铁路建设等计划。巴西建筑业人士对未来一段时间房地产和基础设施领域的发展前景抱有乐观预期。还有分析指出,巴西能源领域对工程机械的需求同样会增长。巴西拥有丰富的风力、光伏和水力发电资源,政府也在推动可再生能源发展,可以预见超大型风电专用起重机等应用将增加。

巴西市场未来对工程机械的需求主要基于巴西特许权项目、PAC“加速增长计划”和州政府的投资。据了解,“PAC”计划在各州投资总计1.7万亿元人民币,旨在促进能源、物流、城市和社会基础设施等领域的投资。计划中对公路、铁路、港口、机场和水利等交通方面的投资,达2470亿元人民币。巴西港口和机场部长西尔维奧·科斯塔·菲略(Silvio Costa Filho)于2023年12月18日宣布了巴西航空交通计划的第一部分实施阶段,该部门将与巴西民航总局(ANAC)合作,预计在2026年年底前将在巴西新建120个现代化机场,投资额将超过42亿元人民币。未来巴西市场的发展前景依然良好。

近年来,我国工程机械出口地区结构趋于多元化,亚洲和北美洲销售额占比逐渐降低,欧洲和南美洲销售额占比逐渐提高,其中以巴西和俄罗斯的增长最为明显,尤其对巴西出口实现疫情以来连续两年增长。

巴西是整个拉丁美洲地区经济最发达的国家,疫情后期国内的经济增长迅速。根据巴西国家地理统计局发布的数据显示,在2022年,巴西的GDP总量达到了7万亿元人民币,同比增长2.9%。而为了刺激经济的进一步发展,巴西政府加大了对基础设施建设的投资力度,其中就包括通过完善税收机制体制、改善投资环境、大力推动交通基础设施建设等一系列举措。而在此背景下,巴西工程机械的需求增长空间较大,投资前景可观。

根据方正证劵关于机械设备行业的专题报告,纵向对比过去20年,以中国为代表的亚洲品牌迅速崛起,北美品牌市占率下降,在 2004至2023年的近20年时间里,北美、欧洲、亚洲品牌竞争格局发生了较大变化。北美品牌市占率从2004年的43.3%下降至2023年的27.2%,几次重要的市占率下降时间节点,分别为2008年金融危机、2018年中美贸易摩擦、2020 年新冠疫情的爆发。欧洲品牌市占率基本保持平稳。2004年欧洲品牌市占率约为25.9%,2023年约为27.3%。亚洲品牌市占率明显攀升,目前已经成为工程机械品牌市占率最大的企业归属地。2004至2023年,亚洲品牌的市占率从30.4%上升至44.8%,而这部分市场份额主要来自于北美品牌市占率的下降。

亚洲品牌的市占率提升主要来自中资品牌。从过去20年亚洲工程机械企业的内部变化来看,日本虽然在过去20年市占率经历了较大幅度波动,但市占率仍保持在20-25%之间;韩国品牌市占率从2004年的2.2%增长至2023年的5.7%,主要来自于斗山的市占率提升。回顾过去的20年,以三一、徐工、中联为代表的中资品牌市占率的提升,伴随着2008年金融危机、2017年供给侧改革之后的恢复增长以及疫情期间带来的补缺全球供应链不足的机会等这些关键节点。虽然从短期来看,2023年海外品牌的供应逐渐恢复,导致中国品牌的市占率又有所回落,但长期看,中国品牌的市占率提升已经成为趋势。

我国在俄罗斯、中东非洲、以巴西为代表的南美地区,工程机械产品总体市占率已经达到66.1%,这些地区虽然市占率已经达到较高水平,但市场规模的增长潜力也较大,依然是未来发展的重点。

中国企业很早已经注意到巴西对工程机械多方位的需求。振华重工于1996年向巴西出口首台岸桥,迄今已连续26年在巴西港口设备供应商中排名第一。振华重工累计为巴西提供了约330台港机设备,涵盖了当地85%以上岸桥、70%堆场轮胎吊。巴西市场上的中国重型装备品牌还有徐工、三一、柳工、中联等,徐工、三一等品牌还在巴西建立了工厂。中国企业注重质量、产品研发和客户体验,性价比优良,市场认可度正在逐步提升。

三一:三一巴西成立于2007年,致力并服务于本地市场客户。2010年三一集团宣布投资建设巴西工厂及配件仓库。一年后三一在圣保罗州圣何塞市的第一家工厂完成挖掘机和起重机产品CKD本地化组装,工厂占地面积3万平方米。2012年三一开始新工业园的建设,2014年面积56.8万平方米的园区投入使用。三一巴西本地员工占75%,市场辐射整个拉丁美洲。

自从2007年进入巴西市场发展以来,三一围绕着“贴近市场”这四个字做足了功课,甚至在巴西建立了工程机械研发生产基地。巴西林业发达,林业工程车有相当大的需求,三一重工因此向巴西市场引入了森林挖掘机。这种挖掘机在密林中畅通无阻,它锋利的切割臂可以瞬间将砍伐下来的树木切成等长的数段,以方便运出。在三一巴西的库房中,有三一巴西的流动零部件供应站,三一在进入巴西发展之初,就十分重视零部件的储备,出资上千万美元在经销商处成立配件中心,以更好地对作业机械进行维护维修,以保障机械的正常运营。三一系列产品近些年来成交额稳步增长,预计2024年将达到15亿元人民币。

徐工:早在2000年,徐工第一台装载机ZL30G就正式进驻巴西市场,这也是徐工出口南美的首台徐工设备。2004年,徐工在巴西圣保罗州成立了销售代表处,并逐渐拓展了在巴西的销售网络,为日后在巴西的飞速发展奠定了良好基础。2008年,金融危机期间,徐工集团仍然坚持在巴西市场投入,成立了以租赁服务为主的销售服务中心。2011年徐工集团正式宣布在巴西建厂,2012年,徐工在巴西米纳斯州包索市投资3亿美元建立了中国工程机械在南美地区最大的海外制造基地同时也是徐工第一家海外全资生产基地,占地面积80万平方米,可年产挖掘机械、铲运机械、道路机械等各类工程机械近万台。2014年徐工巴西竣工投产,2020年,全球第一家中国制造业企业银行——徐工巴西银行获批经营,打开徐工国际化新篇章,累计信贷投放突破3,54亿人民币,满足客户多样化需求。经过近十年的快速发展,2022年徐工巴西经营规模比建厂时翻了16倍,销量翻了10倍,累计投产18000余台。徐工巴西历年来积极促进巴西当地产业升级,以当地化产品为研究导向,研发出了适应巴西市场的BR系列十几款产品,现已具备百余款工程机械产品供客户选择,提供产品解决方案的同时,也为客户带来了更大的增值服务。

中联:中联重科于20世纪90年代中期开始通过代理商向巴西出口工程机械设备,并于2010年正式进军巴西市场。中联重科在巴西的发展情况良好,公司通过本土化战略、产品创新和积极的市场参与,成功提升了其在巴西乃至拉美市场的地位和影响力。中联重科认为巴西市场是拉美最活跃的市场之一,近两年市场增长迅速,其产品在巴西销售业绩显著,2023年上半年同比增长超过200%,在工程起重机、混凝土机械等领域已处于行业领先地位。

中联重科在巴西市场的策略是以市场需求为导向,通过提供高品质的产品不断提升在巴西市场的知名度和影响力。同时中联重科在巴西的本土化进程也取得了进展,戈亚尼亚分公司的开业是本土化进程中的重要一步,该公司具备销售和服务能力,将更好地服务巴西中西部市场。巴西的客户对中联重科的产品评价很高,很满意其产品多样性和技术的先进性,进一步合作的意向十分强烈。同时中联重科还积极参与巴西的行业市场活动,如参加BRASIL EQUIPO SHOW工程机械展,以增强品牌影响力,并致力于推动巴西行业发展,为巴西经济进步做出贡献。

柳工:柳工深耕巴西市场已有16年的历史,通过不断的市场开拓和投入,逐渐在当地建立起了品牌影响力。在巴西市场的发展历程中柳工取得了显著成就,特别是在2017年和2018年的两次重要政府订单中标中表现突出。柳工的成功中标显示了其产品在政府采购中的竞争力,在巴西市场成为主流品牌需要在政府采购中有所表现,柳工通过精心布局和策略实施成功提升了品牌价值。

2015年柳工巴西工厂开业,考虑了关税、成本、质量、政府政策优惠等因素生产满足巴西政府认定的本地制造产品,增强了在当地市场的竞争力。并将销售、工厂、服务、经销商一起组成联合作战团队,深入了解潜在客户需求,分析柳工产品与竞争对手的长处短板,依托柳工产品的全面解决方案优势,制定有针对性的产品销售组合方案,为客户提供一揽子解决方案。纵观全局,柳工深耕巴西市场的整个营销战略卓有成效,市场战绩表现亮眼。

巨大的巴西市场仍在吸引着更多中国企业进驻,但企业进入时也要注意防范风险。巴西工程机械市场竞争激烈,近年来不少企业通过降价争取市场份额。加之巴西经济下滑,雷亚尔对美元大幅贬值,中国出口产品的成本优势不再明显。其次,巴西税收负担重,税制非常复杂。巴西的税务机关分为联邦、州和市三级,虽然联邦一级制定了税收通用法规,但各州、市也有自己的税收立法权,企业需要适应各地不同规则。而且巴西纳税申报手续繁琐,企业通常需要整个税务部门甚至雇用专门的会计公司负责相关事务。另外,巴西在环保和劳工权益方面的高要求,也给企业带来不小挑战。在巴西投资设厂,需要通过严格的环评,雇用和解聘员工的流程也很复杂。一旦发生劳资纠纷,企业通常会面临赔偿和罚款。

更多精彩内容,请关注《工程机械与维修》与《今日工程机械》官方微信

巴西工程机械需求前景良好,中国企业竞争优势突出

匠客工程机械 评论(0)

来源:匠客工程机械

巴西一直都是中国工程机械企业在海外的主战场之一,2024年巴西工程机械市场需求预计将继续增长,整体销量有望提升约6%。

根据巴西建筑和采矿技术协会统计,2023年巴西矿卡销量增长117%、压路机销量增长69%、小型装载机销量增长15%、小型挖掘机销量增长2%;装载机销量下滑30%、液压挖掘机销量下滑41%、反铲挖掘机销量下滑13%,其他产品销量下滑6%左右。2022年共销售设备60300台,2023年销售52400台,2023年巴西工程机械销量比2022年下降13%。

图1 2023年巴西工程机械产品销量变化百分比

01

巴西工程机械市场需求展望

对于2024年市场走势,巴西建筑和采矿技术协会调研的76%受访者认为工程机械市场需求会有所增长,工程机械整体销量将增长6%左右。索布拉特玛公司的市场调查数据显示,2024年土方工程市场发展前景良好,预计设备销量将增长约7%,达到3.3万多台。同时该研究预计,2024年巴西建筑机械销售额将增长6%,起重机和升降平台的销售量将分别增长20%和11%。这充分反映了各方对于建筑和采矿设备、混凝土和沥青行业、起重机和零部件,以及人力和服务行业的强烈信心。

巴西是南美最重要的工程机械市场,即使面临疫情的严峻挑战,销量还是连续三年上涨。巴西矿产资源丰富,铁、煤、铝土、锰、铜、镍、金等的储量位居世界前列。2022年巴西铝土矿资源储量达到27.9亿吨,占全球总储量约9%的比重,位列第四。2022年巴西已探明的锂矿资源储量超过25万吨,占全球锂矿资源总储量的1%。巴西已探明铁矿石储量333亿吨,占世界的9.8%,居世界第五,产量第二。同时巴西石油煤炭储量也十分丰富,煤矿储量230亿吨,石油储量约36亿桶,还有相当于15亿桶石油的油页岩,天然气储量1330亿立方米。巴西已探明的铝土矿2亿吨,镍20亿吨,还有大量的钨、锡、铅等稀有金属矿。铌矿探明储量已达455.9万吨,按目前全球消费量计算,足以供应全球市场800年。

不过业内人士认为,巴西矿业产值在国内生产总值中的占比尚不及世界矿业大国平均水平,还有很大的发展潜力。随着国际有色金属板块期货价格大涨,巴西将会采购更多大型设备用于矿山开采。建筑业的复苏也将带动相关工程机械的销售。为了刺激疫情后的经济表现,巴西各级政府加大对基础设施建设的关注力度,提出铁路建设等计划。巴西建筑业人士对未来一段时间房地产和基础设施领域的发展前景抱有乐观预期。还有分析指出,巴西能源领域对工程机械的需求同样会增长。巴西拥有丰富的风力、光伏和水力发电资源,政府也在推动可再生能源发展,可以预见超大型风电专用起重机等应用将增加。

巴西市场未来对工程机械的需求主要基于巴西特许权项目、PAC“加速增长计划”和州政府的投资。据了解,“PAC”计划在各州投资总计1.7万亿元人民币,旨在促进能源、物流、城市和社会基础设施等领域的投资。计划中对公路、铁路、港口、机场和水利等交通方面的投资,达2470亿元人民币。巴西港口和机场部长西尔维奧·科斯塔·菲略(Silvio Costa Filho)于2023年12月18日宣布了巴西航空交通计划的第一部分实施阶段,该部门将与巴西民航总局(ANAC)合作,预计在2026年年底前将在巴西新建120个现代化机场,投资额将超过42亿元人民币。未来巴西市场的发展前景依然良好。

02

巴西市场工程机械竞争格局

近年来,我国工程机械出口地区结构趋于多元化,亚洲和北美洲销售额占比逐渐降低,欧洲和南美洲销售额占比逐渐提高,其中以巴西和俄罗斯的增长最为明显,尤其对巴西出口实现疫情以来连续两年增长。

巴西是整个拉丁美洲地区经济最发达的国家,疫情后期国内的经济增长迅速。根据巴西国家地理统计局发布的数据显示,在2022年,巴西的GDP总量达到了7万亿元人民币,同比增长2.9%。而为了刺激经济的进一步发展,巴西政府加大了对基础设施建设的投资力度,其中就包括通过完善税收机制体制、改善投资环境、大力推动交通基础设施建设等一系列举措。而在此背景下,巴西工程机械的需求增长空间较大,投资前景可观。

根据方正证劵关于机械设备行业的专题报告,纵向对比过去20年,以中国为代表的亚洲品牌迅速崛起,北美品牌市占率下降,在 2004至2023年的近20年时间里,北美、欧洲、亚洲品牌竞争格局发生了较大变化。北美品牌市占率从2004年的43.3%下降至2023年的27.2%,几次重要的市占率下降时间节点,分别为2008年金融危机、2018年中美贸易摩擦、2020 年新冠疫情的爆发。欧洲品牌市占率基本保持平稳。2004年欧洲品牌市占率约为25.9%,2023年约为27.3%。亚洲品牌市占率明显攀升,目前已经成为工程机械品牌市占率最大的企业归属地。2004至2023年,亚洲品牌的市占率从30.4%上升至44.8%,而这部分市场份额主要来自于北美品牌市占率的下降。

亚洲品牌的市占率提升主要来自中资品牌。从过去20年亚洲工程机械企业的内部变化来看,日本虽然在过去20年市占率经历了较大幅度波动,但市占率仍保持在20-25%之间;韩国品牌市占率从2004年的2.2%增长至2023年的5.7%,主要来自于斗山的市占率提升。回顾过去的20年,以三一、徐工、中联为代表的中资品牌市占率的提升,伴随着2008年金融危机、2017年供给侧改革之后的恢复增长以及疫情期间带来的补缺全球供应链不足的机会等这些关键节点。虽然从短期来看,2023年海外品牌的供应逐渐恢复,导致中国品牌的市占率又有所回落,但长期看,中国品牌的市占率提升已经成为趋势。

图2 2004年全球各地区工程机械品牌市占率

图3 2023年全球各地区工程机械品牌市占率

我国在俄罗斯、中东非洲、以巴西为代表的南美地区,工程机械产品总体市占率已经达到66.1%,这些地区虽然市占率已经达到较高水平,但市场规模的增长潜力也较大,依然是未来发展的重点。

03

中国企业在巴西

中国企业很早已经注意到巴西对工程机械多方位的需求。振华重工于1996年向巴西出口首台岸桥,迄今已连续26年在巴西港口设备供应商中排名第一。振华重工累计为巴西提供了约330台港机设备,涵盖了当地85%以上岸桥、70%堆场轮胎吊。巴西市场上的中国重型装备品牌还有徐工、三一、柳工、中联等,徐工、三一等品牌还在巴西建立了工厂。中国企业注重质量、产品研发和客户体验,性价比优良,市场认可度正在逐步提升。

三一:三一巴西成立于2007年,致力并服务于本地市场客户。2010年三一集团宣布投资建设巴西工厂及配件仓库。一年后三一在圣保罗州圣何塞市的第一家工厂完成挖掘机和起重机产品CKD本地化组装,工厂占地面积3万平方米。2012年三一开始新工业园的建设,2014年面积56.8万平方米的园区投入使用。三一巴西本地员工占75%,市场辐射整个拉丁美洲。

自从2007年进入巴西市场发展以来,三一围绕着“贴近市场”这四个字做足了功课,甚至在巴西建立了工程机械研发生产基地。巴西林业发达,林业工程车有相当大的需求,三一重工因此向巴西市场引入了森林挖掘机。这种挖掘机在密林中畅通无阻,它锋利的切割臂可以瞬间将砍伐下来的树木切成等长的数段,以方便运出。在三一巴西的库房中,有三一巴西的流动零部件供应站,三一在进入巴西发展之初,就十分重视零部件的储备,出资上千万美元在经销商处成立配件中心,以更好地对作业机械进行维护维修,以保障机械的正常运营。三一系列产品近些年来成交额稳步增长,预计2024年将达到15亿元人民币。

徐工:早在2000年,徐工第一台装载机ZL30G就正式进驻巴西市场,这也是徐工出口南美的首台徐工设备。2004年,徐工在巴西圣保罗州成立了销售代表处,并逐渐拓展了在巴西的销售网络,为日后在巴西的飞速发展奠定了良好基础。2008年,金融危机期间,徐工集团仍然坚持在巴西市场投入,成立了以租赁服务为主的销售服务中心。2011年徐工集团正式宣布在巴西建厂,2012年,徐工在巴西米纳斯州包索市投资3亿美元建立了中国工程机械在南美地区最大的海外制造基地同时也是徐工第一家海外全资生产基地,占地面积80万平方米,可年产挖掘机械、铲运机械、道路机械等各类工程机械近万台。2014年徐工巴西竣工投产,2020年,全球第一家中国制造业企业银行——徐工巴西银行获批经营,打开徐工国际化新篇章,累计信贷投放突破3,54亿人民币,满足客户多样化需求。经过近十年的快速发展,2022年徐工巴西经营规模比建厂时翻了16倍,销量翻了10倍,累计投产18000余台。徐工巴西历年来积极促进巴西当地产业升级,以当地化产品为研究导向,研发出了适应巴西市场的BR系列十几款产品,现已具备百余款工程机械产品供客户选择,提供产品解决方案的同时,也为客户带来了更大的增值服务。

中联:中联重科于20世纪90年代中期开始通过代理商向巴西出口工程机械设备,并于2010年正式进军巴西市场。中联重科在巴西的发展情况良好,公司通过本土化战略、产品创新和积极的市场参与,成功提升了其在巴西乃至拉美市场的地位和影响力。中联重科认为巴西市场是拉美最活跃的市场之一,近两年市场增长迅速,其产品在巴西销售业绩显著,2023年上半年同比增长超过200%,在工程起重机、混凝土机械等领域已处于行业领先地位。

中联重科在巴西市场的策略是以市场需求为导向,通过提供高品质的产品不断提升在巴西市场的知名度和影响力。同时中联重科在巴西的本土化进程也取得了进展,戈亚尼亚分公司的开业是本土化进程中的重要一步,该公司具备销售和服务能力,将更好地服务巴西中西部市场。巴西的客户对中联重科的产品评价很高,很满意其产品多样性和技术的先进性,进一步合作的意向十分强烈。同时中联重科还积极参与巴西的行业市场活动,如参加BRASIL EQUIPO SHOW工程机械展,以增强品牌影响力,并致力于推动巴西行业发展,为巴西经济进步做出贡献。

柳工:柳工深耕巴西市场已有16年的历史,通过不断的市场开拓和投入,逐渐在当地建立起了品牌影响力。在巴西市场的发展历程中柳工取得了显著成就,特别是在2017年和2018年的两次重要政府订单中标中表现突出。柳工的成功中标显示了其产品在政府采购中的竞争力,在巴西市场成为主流品牌需要在政府采购中有所表现,柳工通过精心布局和策略实施成功提升了品牌价值。

2015年柳工巴西工厂开业,考虑了关税、成本、质量、政府政策优惠等因素生产满足巴西政府认定的本地制造产品,增强了在当地市场的竞争力。并将销售、工厂、服务、经销商一起组成联合作战团队,深入了解潜在客户需求,分析柳工产品与竞争对手的长处短板,依托柳工产品的全面解决方案优势,制定有针对性的产品销售组合方案,为客户提供一揽子解决方案。纵观全局,柳工深耕巴西市场的整个营销战略卓有成效,市场战绩表现亮眼。

巨大的巴西市场仍在吸引着更多中国企业进驻,但企业进入时也要注意防范风险。巴西工程机械市场竞争激烈,近年来不少企业通过降价争取市场份额。加之巴西经济下滑,雷亚尔对美元大幅贬值,中国出口产品的成本优势不再明显。其次,巴西税收负担重,税制非常复杂。巴西的税务机关分为联邦、州和市三级,虽然联邦一级制定了税收通用法规,但各州、市也有自己的税收立法权,企业需要适应各地不同规则。而且巴西纳税申报手续繁琐,企业通常需要整个税务部门甚至雇用专门的会计公司负责相关事务。另外,巴西在环保和劳工权益方面的高要求,也给企业带来不小挑战。在巴西投资设厂,需要通过严格的环评,雇用和解聘员工的流程也很复杂。一旦发生劳资纠纷,企业通常会面临赔偿和罚款。

敬请关注 《工程机械与维修》&《今日工程机械》 官方微信

更多精彩内容,请关注《工程机械与维修》与《今日工程机械》官方微信