本次中国工程机械流通领域市场调研时间为2023年10月7-15日,其中报告下文中挖掘机各机型范围为:小挖≤18.5t,中挖为18.5t~28.5t,大挖为≥28.5t;各区域涵盖省份为:华东地区(安徽、山东、江苏、浙江、江西、福建、上海),华南地区(广西、广东、海南),华中地区(湖北、湖南、河南),华北地区(北京、天津、河北、山西、内蒙),西南地区(四川、重庆、云南、贵州、西藏),西北地区(陕西、甘肃、宁夏、青海、新疆),东北地区(辽宁、吉林、黑龙江)。大部分终端市场10月继续下行,更多的市场跌势开始放缓。

2023年10月国内挖掘机市场预期反馈

1.整体销量同比增速预期

各有29.09%、27.27%、12.73%、10.91%和12.73%的代理商预计下滑幅度超过50%、下滑41%-50%、下滑31%-40%、21%-30%和下滑0%-20%,分别比上月增加-14.04、11.58、-1.00、1.11和0.97个百分点。有7.27%的代理商预计10月市场同比持平,没有代理商预计增长。整体而言,在9月市场继续相对低迷的基础上,10月的市场预期有小许改善,国内市场逐渐过渡到下半年的年度旺季之中,但由于周期性下行压力犹在,而且增长预期的比重有2个百分点的下滑,市场在继续筑底分化。

图1 2023年10月挖掘机整体销量同比增速预期

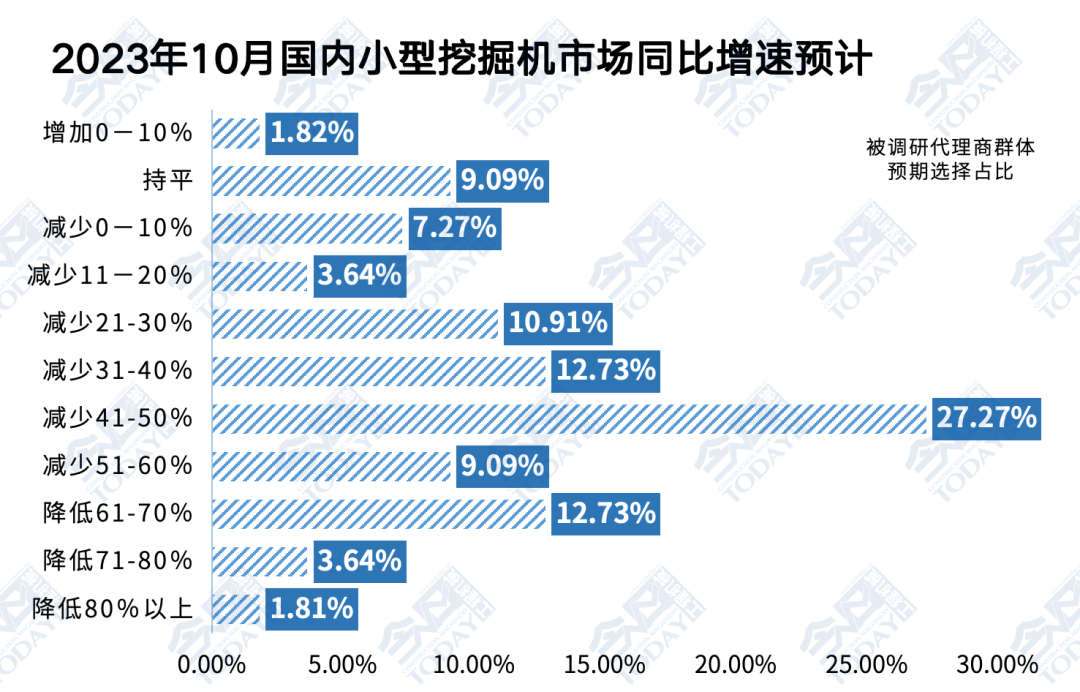

2.小型挖掘机销量同比增速预期

各有27.27%、27.27%、12.73%、10.91%和10.91%的代理商预计10月国内小挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有9.09%的代理商预计10月小挖同比持平,有1.82%的代理商预计会同比增长。短期来看,10月小挖市场超低预期情况有小幅幅度改善,持平预期增幅最多,与上月一致,只有个别地区出现了同比增长预期。

图2 2023年10月小挖整体销量同比增速预期

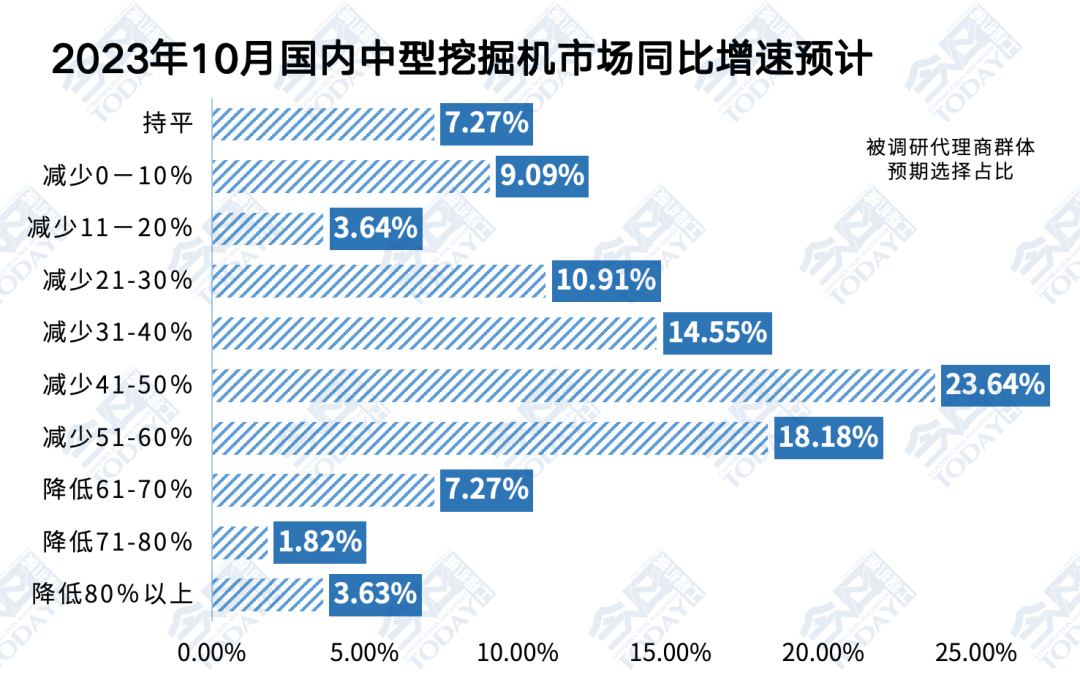

3.中型挖掘机销量同比增速预期

各有30.90%、23.64%、14.55%、10.91%和12.73%的代理商预计10月国内中挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有7.27%的代理商预计同比持平,没有代理商预计增长。

图3 2023年10月中挖整体销量同比增速预期

4.大型挖掘机销量同比增速预期

各有30.91%、16.36%、14.55%、16.36%和12.72%的代理商预计9月国内大挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有9.10%的代理商预计同比持平。

总体来看,2023年10月,大中小挖均继续呈现较大幅度的下行趋势,但是小挖预期好于大挖,大挖好于中挖预期;整体市场预期情绪对比2023年9月,在继续分化,市场继续加速探底和市场降幅有所缓解,华东、华南和西南的部分市场有转好迹象。

图4 2023年10月大挖整体销量同比增速预期

5.2023年10月,客户设备开工率情况统计

2023年10月中上旬,有41.82%的被调研客户的设备开工率低于40%,10.91%的被调研客户的设备开工率超过60%,50%~60%开工率的客户比重为14.55%,40%~50%开工率的客户比重为32.73%。

从趋势上来说,23年10月上旬比23年9月底,客户设备的开工率呈现进一步分化趋势,高开工率(70%以上)占比有接近2个百分点的改善,比去年同期比重增加0.57个百分点;中高开工率(60%~70%)占比有接近2个百分点的恶化,比去年同期比重增加1.59个百分点;低开工率(40%以下)占比较大幅度恶化,但要好于去年同期近2个百分点;中低开工率(40%~50%)占比,比上月减少近9个百分点,高于上年同期近9个百分点;中高开工率(50%~60%)占比,比上月恶化3.10个百分点,低于上年同期9.20个百分点。所以,整体终端市场的开工率仍然只有高开工率和低开工率好于去年同期,由此也可以判断出整体的资金面情况分化也较为严重,整体的改善仍需时间。

图5 2023年10月上旬客户设备开工率情况统计

6.2023年10月,整机销售新订单量同比变化预期

有89.09%的代理商预计2023年10月整机销售新订单量同比会减少,减少幅度比上月加剧0.85个百分点,有10.91%的被调研代理商预计整机新订单量会同比增加,前者比去年同期也要加剧0.34个百分点。

图6 2023年10月,整机销售新订单量预期

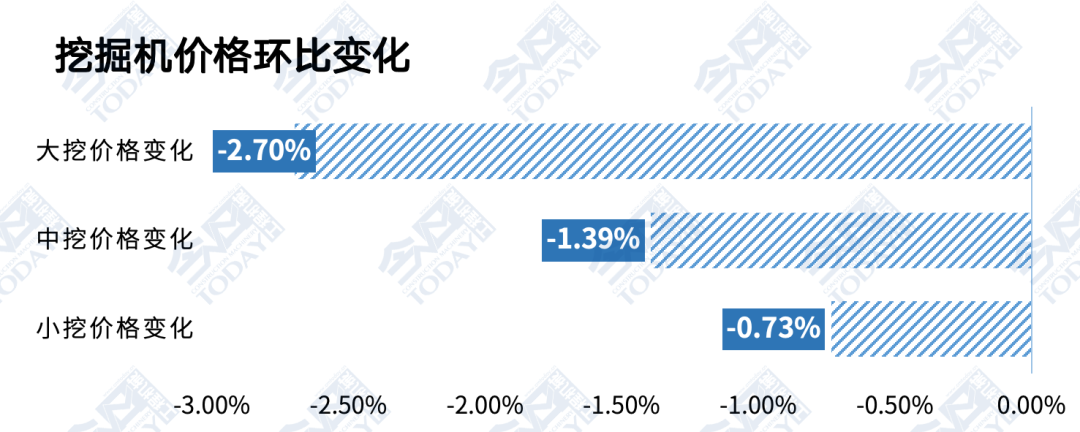

2023年9月-10月国内挖掘机市场价格监测反馈

2023年10月上旬,国内挖掘机的销售成交价格环比变化

2023年10月上旬,国内市场,大挖成交价格环比降低2.70%,中挖成交价格环比降低1.29%,小挖成交价格环比降低0.73%。10月上旬,整体价格环比继续降低。目前来看,大中挖的降幅都在短期扩大,特别是大挖的降幅又有所扩大,就意味着国内挖掘机市场短期内中大挖的竞争烈度有所升温和激化。

图7 2023年10月上旬挖掘机销售成交价格环比变化

2023年10月上旬国内挖掘机市场库存情况反馈

2023年10月上旬,国内市场,被调研代理商在渠道中的平均库存量环比减少14.71%。其中30T以上大型挖掘机平均库存量9台,19-30T中型挖掘机平均库存量9台,19T以下小型挖掘机平均库存量11台。

2023年9月-10月国内工程机械市场风险情况反馈

1.2023年9月,客户融资、按揭或者分期还款的逾期率情况统计

2023年9月末,国内市场,被调研客户融资、按揭或者分期还款的1期逾期率、2期逾期率和3期逾期率分别平均为8.23%、6.04%和5.28%,分别比上月底增加1.65、0.01和-0.12个百分点,短期呈现小幅恶化局面,中期逾期情况基本持平,长期逾期率呈现微幅改善。

2023年9月底,从逾期面积来说,大挖的情况最差,中挖稍好,小挖的情况最好,整体的逾期面恶化1.53个百分点。

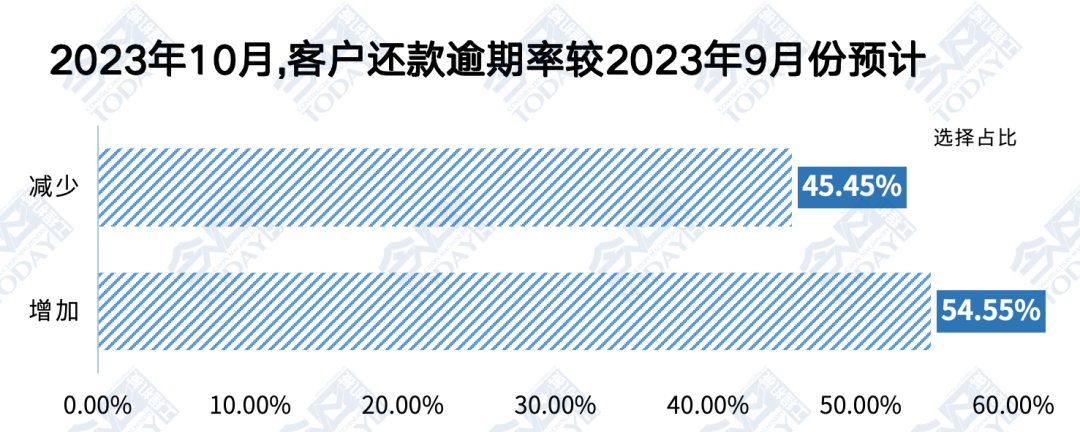

2.2023年10月,客户还款逾期率预期判断

2023年10月,54.55%的代理商预计客户还款逾期率较8月份会增加,另有45.45%的代理商预计客户还款逾期率环比会减少,前者比上月占比减少10.16个百分点。国内工程机械行业渠道端的整体悲观逾期面仍超过五成,广大厂商仍需密切注意。

图8 2023年10月客户还款逾期率环比预期

华北、华东、华南和西南区域有不同程度改善,东北、华中和西北区域比上月同期的逾期趋势判断有所恶化。

3.2023年9月,客户设备工程款回款率统计

2023年9月末,客户设备工程回款率的平均值是43.35%,比上月同期小幅恶化4.15个百分点,客户的回款情况比上月底短期呈现小幅恶化。只有东北区域的回款情况环比有改善,其他区域均有不同程度恶化,特别是华南、华中和西南区域恶化最为严重。

《10月中国工程机械流通领域市场监测报告》

完整版,请联系中国工程机械市场调研中心

10月工程机械流通市场监测:跌势放缓,高开工率继续改善

匠客工程机械 评论(0)

来源:匠客工程机械

本次中国工程机械流通领域市场调研时间为2023年10月7-15日,其中报告下文中挖掘机各机型范围为:小挖≤18.5t,中挖为18.5t~28.5t,大挖为≥28.5t;各区域涵盖省份为:华东地区(安徽、山东、江苏、浙江、江西、福建、上海),华南地区(广西、广东、海南),华中地区(湖北、湖南、河南),华北地区(北京、天津、河北、山西、内蒙),西南地区(四川、重庆、云南、贵州、西藏),西北地区(陕西、甘肃、宁夏、青海、新疆),东北地区(辽宁、吉林、黑龙江)。大部分终端市场10月继续下行,更多的市场跌势开始放缓。

2023年10月国内挖掘机市场预期反馈

1.整体销量同比增速预期

各有29.09%、27.27%、12.73%、10.91%和12.73%的代理商预计下滑幅度超过50%、下滑41%-50%、下滑31%-40%、21%-30%和下滑0%-20%,分别比上月增加-14.04、11.58、-1.00、1.11和0.97个百分点。有7.27%的代理商预计10月市场同比持平,没有代理商预计增长。整体而言,在9月市场继续相对低迷的基础上,10月的市场预期有小许改善,国内市场逐渐过渡到下半年的年度旺季之中,但由于周期性下行压力犹在,而且增长预期的比重有2个百分点的下滑,市场在继续筑底分化。

图1 2023年10月挖掘机整体销量同比增速预期

2.小型挖掘机销量同比增速预期

各有27.27%、27.27%、12.73%、10.91%和10.91%的代理商预计10月国内小挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有9.09%的代理商预计10月小挖同比持平,有1.82%的代理商预计会同比增长。短期来看,10月小挖市场超低预期情况有小幅幅度改善,持平预期增幅最多,与上月一致,只有个别地区出现了同比增长预期。

图2 2023年10月小挖整体销量同比增速预期

3.中型挖掘机销量同比增速预期

各有30.90%、23.64%、14.55%、10.91%和12.73%的代理商预计10月国内中挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有7.27%的代理商预计同比持平,没有代理商预计增长。

图3 2023年10月中挖整体销量同比增速预期

4.大型挖掘机销量同比增速预期

各有30.91%、16.36%、14.55%、16.36%和12.72%的代理商预计9月国内大挖市场同比下滑幅度超过50%、下滑41%-50%、下滑31%-40%、下滑21%-30%和下滑0%-20%。有9.10%的代理商预计同比持平。

总体来看,2023年10月,大中小挖均继续呈现较大幅度的下行趋势,但是小挖预期好于大挖,大挖好于中挖预期;整体市场预期情绪对比2023年9月,在继续分化,市场继续加速探底和市场降幅有所缓解,华东、华南和西南的部分市场有转好迹象。

图4 2023年10月大挖整体销量同比增速预期

5.2023年10月,客户设备开工率情况统计

2023年10月中上旬,有41.82%的被调研客户的设备开工率低于40%,10.91%的被调研客户的设备开工率超过60%,50%~60%开工率的客户比重为14.55%,40%~50%开工率的客户比重为32.73%。

从趋势上来说,23年10月上旬比23年9月底,客户设备的开工率呈现进一步分化趋势,高开工率(70%以上)占比有接近2个百分点的改善,比去年同期比重增加0.57个百分点;中高开工率(60%~70%)占比有接近2个百分点的恶化,比去年同期比重增加1.59个百分点;低开工率(40%以下)占比较大幅度恶化,但要好于去年同期近2个百分点;中低开工率(40%~50%)占比,比上月减少近9个百分点,高于上年同期近9个百分点;中高开工率(50%~60%)占比,比上月恶化3.10个百分点,低于上年同期9.20个百分点。所以,整体终端市场的开工率仍然只有高开工率和低开工率好于去年同期,由此也可以判断出整体的资金面情况分化也较为严重,整体的改善仍需时间。

图5 2023年10月上旬客户设备开工率情况统计

6.2023年10月,整机销售新订单量同比变化预期

有89.09%的代理商预计2023年10月整机销售新订单量同比会减少,减少幅度比上月加剧0.85个百分点,有10.91%的被调研代理商预计整机新订单量会同比增加,前者比去年同期也要加剧0.34个百分点。

图6 2023年10月,整机销售新订单量预期

2023年9月-10月国内挖掘机市场价格监测反馈

2023年10月上旬,国内挖掘机的销售成交价格环比变化

2023年10月上旬,国内市场,大挖成交价格环比降低2.70%,中挖成交价格环比降低1.29%,小挖成交价格环比降低0.73%。10月上旬,整体价格环比继续降低。目前来看,大中挖的降幅都在短期扩大,特别是大挖的降幅又有所扩大,就意味着国内挖掘机市场短期内中大挖的竞争烈度有所升温和激化。

图7 2023年10月上旬挖掘机销售成交价格环比变化

2023年10月上旬国内挖掘机市场库存情况反馈

2023年10月上旬,国内市场,被调研代理商在渠道中的平均库存量环比减少14.71%。其中30T以上大型挖掘机平均库存量9台,19-30T中型挖掘机平均库存量9台,19T以下小型挖掘机平均库存量11台。

2023年9月-10月国内工程机械市场风险情况反馈

1.2023年9月,客户融资、按揭或者分期还款的逾期率情况统计

2023年9月末,国内市场,被调研客户融资、按揭或者分期还款的1期逾期率、2期逾期率和3期逾期率分别平均为8.23%、6.04%和5.28%,分别比上月底增加1.65、0.01和-0.12个百分点,短期呈现小幅恶化局面,中期逾期情况基本持平,长期逾期率呈现微幅改善。

2023年9月底,从逾期面积来说,大挖的情况最差,中挖稍好,小挖的情况最好,整体的逾期面恶化1.53个百分点。

2.2023年10月,客户还款逾期率预期判断

2023年10月,54.55%的代理商预计客户还款逾期率较8月份会增加,另有45.45%的代理商预计客户还款逾期率环比会减少,前者比上月占比减少10.16个百分点。国内工程机械行业渠道端的整体悲观逾期面仍超过五成,广大厂商仍需密切注意。

图8 2023年10月客户还款逾期率环比预期

华北、华东、华南和西南区域有不同程度改善,东北、华中和西北区域比上月同期的逾期趋势判断有所恶化。

3.2023年9月,客户设备工程款回款率统计

2023年9月末,客户设备工程回款率的平均值是43.35%,比上月同期小幅恶化4.15个百分点,客户的回款情况比上月底短期呈现小幅恶化。只有东北区域的回款情况环比有改善,其他区域均有不同程度恶化,特别是华南、华中和西南区域恶化最为严重。

《10月中国工程机械流通领域市场监测报告》

完整版,请联系中国工程机械市场调研中心

敬请关注 《工程机械与维修》&《今日工程机械》 官方微信

更多精彩内容,请关注《工程机械与维修》与《今日工程机械》官方微信